КБК НДФЛ в 2018 году

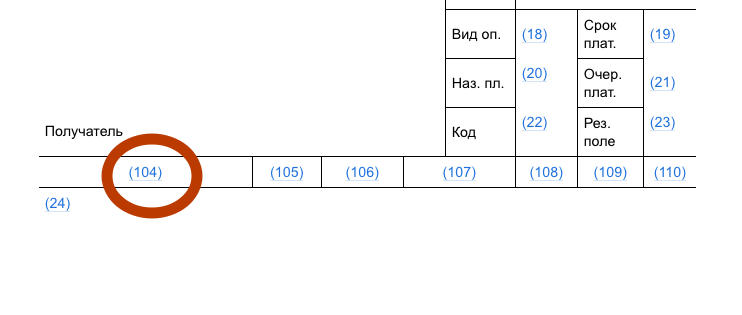

В поле 104 платежного поручения (Приложение 3 к Положению Банка России 19.06.2012 N 383-П ) плательщик должен указать КБК, на который перечисляется тот или иной налог/взнос.

Выбор КБК по НДФЛ зависит от того, кто именно перечисляет этот налог.

КБК НДФЛ-2018 за сотрудников

Если НДФЛ в бюджет перечисляет организация или ИП в качестве налогового агента, то КБК в платежном поручении будет таким: 182 1 01 02010 01 1000 110.

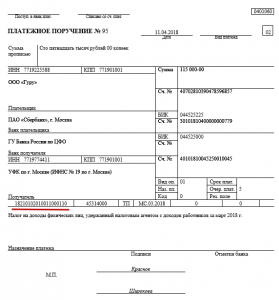

Кстати, образец платежного поручения по НДФЛ, перечисляемому с выплат работникам, вы найдете в отдельном материале.

КБК НДФЛ для ИП за себя

Если налог со своих доходов уплачивает ИП на ОСН, то в поле 104 платежки он должен указать 182 1 01 02020 01 1000 110.

КБК НДФЛ физического лица

В некоторых ситуациях обычному физлицу (не ИП) приходится самостоятельно уплачивать НДФЛ ( п. 1-4 ст. 228 НК РФ). Например, при продаже недвижимости, срок владения которой не дает освобождения от НДФЛ (п. 17.1 ст. 217, ст. 217.1 НК РФ). В этом случае физлицо в платежном документе должен указать КБК 182 1 01 02030 01 1000 110.

КБК НДФЛ-2018: дивиденды

При уплате НДФЛ с дивидендов КБК также зависит от того, кто перечисляет налог:

КБК по НДФЛ на 2018 год в таблице

Какие коды бюджетной классификации по НДФЛ на 2018 год утверждены? На какие КБК вносить налог на доходы физических лиц с зарплаты, отпускных и прочих выплат? Приведем удобную таблицу с КБК по НДФЛ на 2018 год. Также в статье вы можете ознакомиться с образцом платежного поручения на уплату НДФЛ.

Когда перечислять НДФЛ в 2018 году

По общему правилу, заплатить в 2018 году НДФЛ нужно не позднее дня, следующего за днем выплаты работнику (физическому лицу) дохода. Так, допустим, зарплату за январь 2018 года работодатель выплатил 9 февраля 2018 года. Датой получения дохода будет 31 января 2018 года, датой удержания налога – 9 февраля 2018. Дата, не позднее которой нужно заплатить НДФЛ в бюджет, в нашем примере – 12 февраля 2018 года (поскольку 10 и 11 число – это суббота и воскресенье).

Пособия и отпускные

НДФЛ, удержанный из пособий по временной нетрудоспособности, пособий по уходу за больным ребенком, а также с отпускных, нужно перечислить не позднее последнего числа месяца, в котором был выплачен доход. Например, сотрудник уходит в отпуск с 6 по 23 марта 2018 года. Отпускные ему были выплачены 1 марта. В этом случае датой получения доходов и датой удержания НДФЛ является 1 марта, а последней датой, когда НДФЛ должен быть перечислен в бюджет – 30 марта 2018 года.

КБК в 2018 году: таблица

В 2018 году произошли некоторые изменения в части КБК. См. «Изменения по КБК в 2018 году». Однако КБК по НДФЛ за сотрудников в 2018 году не изменились и остались точно такими же. Не претерпели поправок и КБК по НДФЛ для индивидуальных предпринимателей. Приведем в таблице актуальные основные КБК на 2018 года по подоходному налогу.

Таблица с КБК на 2018 года по НДФЛ

Какой КБК по НДФЛ в 2018 году

В 2017 году и на начало 2018 года не было принципиальных поправок в Налоговый кодекс РФ относительно порядка работы с НДФЛ и его отчисления в бюджет с выплат в адрес сотрудников. В то же время, механизм отчисления этого налога имеет свои особенности. В том числе это статусные различия в КБК для отчисления НДФЛ по тому или иному основанию. Рассказываем, какие коды КБК предусмотрены в 2018 году для подоходного налога и в чём их принципиальная разница.

Основные правила

Сначала назовем самые ключевые требования налогового закона, которые необходимо соблюдать. Это следующие правила (ст. 226 НК РФ):

- по общему правилу НДФЛ уплачивают не позднее чем через сутки после проведения работнику основных начислений (зарплаты);

- подоходный налог с сотрудника, находящегося в отпуске или на больничном, уплачивают в бюджет не позднее последнего дня этого месяца.

Что касается КБК по НДФЛ за работников в 2018 году, то по этому направлению существенных изменений по сравнению с 2017-м годом не запланировано. Актуальными остаются коды, утвержденные приказом финансового министерства от 01 июля 2013 года № 65н. Разумеется в самой последней его редакции.

Напомним и об отчетных документах. Необходимо ежеквартально заполнять форму 6-НДФЛ с детальным отражением всех начислений и удержаний по каждой персоне.

Тонкости с кодами, которые нужно учитывать

Налоговые отчисления по физическим лицам производят по различным кодам КБК, которые зависят от статуса плательщика и вида платежа. Также стоит различать и правильно указывать бюджетные коды при выплатах за наемных лиц по договору или иностранных граждан, получивших материальное вознаграждение.

Так, для юридических лиц актуальные КБК по НДФЛ на 2018 год различаются по типу платежа и имеют следующие комбинации цифр:

- для оплаты начисленного НДФЛ – 182 1 01 02010 01 1000 110;

- для платежей по штрафным санкциям – 182 1 01 02010 01 3000 110;

- для уплаты пеней – 182 1 01 02010 01 2100 110.

Для ИП коды КБК по НДФЛ несколько другие:

- на общей системе налогообложения – 182 1 01 02020 01 1000 110;

- пени по НДФЛ, который платят ИП на общей системе – 182 1 01 02020 01 2100 110;

- штрафы по НДФЛ, который платят ИП на общей системе – 182 1 01 02020 01 3000 110.

Учтите, что ошибки в указании кодов по подоходному налогу с сотрудников могут привести к дополнительным издержкам, возникающим со стороны налогового органа ввиду не поступившего в срок налогового платежа.

В целом существенных изменений в таблице кодов КБК отмечено не было. Важных поправок относительно самой процедуры проведения налоговых выплат с доходов подчинённых тоже не было. Можно отметить, что КБК по НДФЛ за работников в 2018 году остались неизменными.

Образец платежного поручения по НДФЛ 2018 года

Код бюджетной классификации (КБК) нужно указывать в поле 104 платежного поручения на уплату НДФЛ:

Соответственно, если в 2018 году налоговый агент перечисляет НДФЛ, то платежное поручение может выглядеть так:

Взносы с сотрудников

Говоря о подоходном налоге, нельзя не сказать и о страховых взносах, которые начисляют на выплаты сотрудникам. В 2018 году их продолжают отчислять в адрес налоговой, как это было введено с 2017 года.

Какие КБК по НДФЛ за сотрудников в 2018 году?

КБК НДФЛ 2018 г. установлены приказом Минфина России «Об утверждении Указаний о порядке применения бюджетной классификации Российской Федерации» от 01.07.2013 № 65н. В статье мы приведем актуальные КБК по налогу на доходы физлиц (сотрудников), а также напомним коды, действовавшие ранее.

Что зашифровано в КБК НДФЛ

КБК — это код бюджетной классификации. Он состоит из 20 знаков, где:

- Знаки с 1 по 3 — это код администратора дохода. НДФЛ администрируют налоговые органы — для них установлен код 182.

- Знаки с 4 по 13 отражают код вида доходов (группу, подгруппу, статью, подстатью, элемент доходов). НДФЛ относится к группе 100 (налоговые и неналоговые доходы), подгруппе 101 (налоги на прибыль, доходы).

- Знаки с 14 по 17 определяют код подвида доходов. Бюджетная классификация предусматривает следующие подвиды:

- 1000 — сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному);

- 2000 — пени и проценты по соответствующему платежу;

- 3000 — суммы денежных взысканий (штрафов) по соответствующему платежу согласно законодательству РФ.

- Знаки с 18 по 20 указывают на код классификатора операций сектора государственного управления. Налоговым доходам соответствует код 101.

О том, чем грозит ошибка в КБК, читайте в материале «Ошибки в платежном поручении на уплату налогов».

КБК по НДФЛ на 2018 год

Действующие КБК установлены приказом Минфина России «Об утверждении Указаний о порядке применения бюджетной классификации Российской Федерации» от 01.07.2013 № 65н. В него неоднократно вносились изменения, но на значения кодов, установленных для НДФЛ, корректировки исходного приказа не повлияли, поэтому продолжают действовать те же КБК по НДФЛ 2018 г., перечисляемому налоговым агентом за своих работников (КБК НДФЛ за сотрудников 2018).

Наименование платежа

КБК

НДФЛ с доходов, источником которых является налоговый агент, за исключением доходов, в отношении которых исчисление и уплата налога осуществляются в соответствии со ст. 227, 227.1 и 228 НК РФ

182 1 01 02010 01 1000 110

182 1 01 02010 01 2100 110

182 1 01 02010 01 3000 110

При необходимости вернуть НДФЛ налогоплательщик должен заполнить заявление по спецформе (приложение 8 к приказу ФНС от 14.02.2017 № ММВ-7-8/[email protected]). В этом документе указывается КБК при возврате НДФЛ 2018 как имущественный вычет – код такой же, как и в разд. 1 декларации 3 НДФЛ. Т.е. в случае применения имущественного вычета в связи с покупкой жилья в поле КБК указывается 182 1 01 02010 01 1000 110.

О том, какие значения КБК НДФЛ по пеням существуют для ИП, адвокатов и физлиц, получающих доход от продажи своего имущества, читайте в статье «КБК для перечисления пеней по НДФЛ в 2017–2018 годах».

А о том, какой КБК у НДФЛ 2018, удерживаемого с дивидендов, читайте в материале «КБК для уплаты НДФЛ с дивидендов в 2017-2018 годах».

Как уже указывалось, КБК НДФЛ 2018 те же, что были утверждены приказом Министерства финансов России от 16.12.2014 № 150н. Используя коды бюджетной классификации (КБК) НДФЛ 2018 г., следует быть предельно внимательным, поскольку ошибка, допущенная в строке КБК при уплате НДФЛ в 2018 г., может привести к недоимке и, соответственно — пене за просрочку платежа. Для того чтобы это исправить и обнулить недоимку, потребуется подать заявление с уточнением платежного документа, поданного для оплаты НДФЛ в 2018 году — КБК следует указать теперь верное.

В таблице, которая будет представлена ниже, приведена исчерпывающая информация по КБК НДФЛ 2018 за сотрудников, КБК для НДФЛ в 2018 году на уплату пени, КБК НДФЛ в 2018 году за работников-иностранцев, работающих по патенту и другое. Изменений КБК на НДФЛ на 2018 год в сравнении с 2016-2017 годами нет.

Особенности КБК НДФЛ 2018 для юридических лиц — следует знать, что в 14-17 разрядах по-прежнему необходимо проставлять такие коды:

- для налогов, удерживаемых с сотрудников, — 1000;

- штрафов — 3000;

- пеней — 2100;

- процентов — 2200.

Наименование КБК НДФЛ

Цифровое значение КБК для перечисления НДФЛ в 2017 году:

КБК НДФЛ 2018 для юридических лиц (пени)

182 1 01 02010 01 2100 110

КБК НДФЛ 2018 за сотрудников ООО

182 1 01 02010 01 1000 110

КБК НДФЛ с дивидендов в 2018 году:

платит налоговый агент

182 1 01 02010 01 1000 110

КБК НДФЛ, уплачиваемого в 2018 г. со своих доходов-2017 физлицами самостоятельно

182 1 01 02030 01 1000 110

КБК НДФЛ за работников в 2018 г. у ИП

182 1 01 02010 01 1000 110

КБК НДФЛ с нерезидентов в 2018 г., которые работают по найму у физлиц на основе полученного патента согласно ст. 227.1 НК РФ

182 1 01 02040 01 1000 110

ВАЖНО! Налоговые агенты должны перечислить удержанный у сотрудников НДФЛ с зарплаты (КБК 2018 — 182 1 01 02010 01 1000 110), не позже дня, который следует за датой выплаты дохода физлицу-налогоплательщику. А вот сроки для перечисления НДФЛ с отпускных (КБК 2018 — 182 1 01 02010 01 1000 110) отличаются – необходимо произвести уплату удержанного налога не позже последнего числа месяца, в котором была произведена их выплата. То же касается и сроков перечисления НДФЛ с больничных. При этом НДФЛ нужно удерживать строго при фактической выплате дохода (п. 4 ст. 226 НК РФ), и затем уже перечислять налог в бюджет.

В отличие от декларации 3-НДФЛ для заполнения справки 2-НДФЛ на 2018 год КБК не требуется – здесь нужны лишь коды вида доходов и вычетов. КБК по уплате НДФЛ в 2018 году отображается в поле 104 платежного поручения. КБК на уплату пени по НДФЛ 2018 отражается в том же поле платежки.

КБК – важный элемент любого налогового платежа, в т.ч. платежа по НДФЛ. При формировании платежек контролируйте, чтобы код был указан верно. Если обнаружили ошибку в уже совершенном платеже, подайте заявление о его уточнении. Тогда с вас не возьмут даже пени.

Пени по НДФЛ: КБК в 2018 году для юридических лиц

Посмотрите, по какому коду КБК платить пени по НДФЛ в 2018 году и как правильно заполнить платежку. Также вы можете скачать полную таблицу КБК по пени за НДФЛ.

Активировать пробный доступ к журналу «РНК» или подписаться со скидкой

Из статьи вы узнаете:

- На какие КБК перечислять пени по НДФЛ

- Как налоговому агенту заполнить платежное поручение и КБК на пени по НДФЛ в 2018 году,

- Что изменилось в порядке начисления пеней,

- В какие сроки начислять, удерживать и уплатить НДФЛ за работников, чтобы избежать пеней.

Как инспекция рассчитает пени по НДФЛ

Если в установленные Налоговым Кодексом сроки организация не уплатит НДФЛ за сотрудников, то инспекторы начислят пени. Пени могут быть начислены по каждому основанию.

Важно! Если организация не выплатила доход, а также выплатила, но не удержала налог, то взыскивать пени в такой ситуации нельзя. Это обосновано тем, что налоговые агенты не должны уплачивать НДФЛ из своих средств, это должны быть средства самого налогоплательщика.

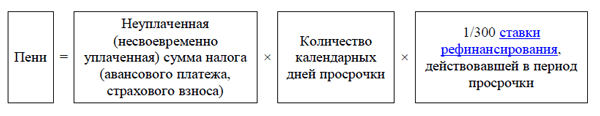

Если не заплатили налог вовремя, то пени налоговики рассчитают так:

Налоговики посчитаю календарные дни, то есть в расчет войдут выходные и праздники. За день, в котором юридическое лицо полностью заплатило задолженность по НДФЛ, пени начисляются.

По какому КБК платить пени по НДФЛ в 2018 году

Мы собрали все КБК на уплату НДФЛ в 2018 году в таблицу. По ней легко определить, когда и какой код брать для платежного поручения.

КБК по НДФЛ на 2018 год за сотрудников

КБК НДФЛ-2018 за сотрудников остаются прежними. Уплатить налог требуется по тем же реквизитам, которые действовали в предшествующем году.

Были ли изменения в КБК по НДФЛ на 2018 год?

Для уплаты НДФЛ используется несколько видов кодов бюджетной классификации (КБК), зависящих от того, кто именно и в связи с чем оплачивает этот налог. Значения применяемых кодов утверждены приказом Минфина России от 01.07.2013 № 65н.

КБК НДФЛ 2018 года используются в тех же значениях, которые применялись в течение предшествующих этому году 4 лет. Изменений-2018 в них нет.

О том, в отношении каких платежей имеют место изменения в КБК в 2018 году, читайте здесь.

Разница в КБК для физических лиц и налоговых агентов по НДФЛ в 2018 году

Уплата рассматриваемого налога производится по разным кодам, в зависимости от статуса плательщика (является ли он налоговым агентом или перечисляет налог за себя), а также вида платежа. НДФЛ могут перечислять:

- налоговые агенты за наемных сотрудников;

- индивидуальные предприниматели по итогам своей деятельности;

- физлица, получившие выплаты из иных источников, кроме постоянных

А вот какие доходы не облагаются подоходным налогом, вы узнаете из статьи «Доходы, не подлежащие налогообложению НДФЛ (2017-2018 гг.)».

Следует также помнить, что при перечислении платежей требуется указывать КБК в зависимости от того, что именно уплачивается — сам налог, пени или штрафы. Ошибка в указанном коде может привести к дополнительным санкциям.

Посчитать пени по любому налогу поможет наш онлайн-калькулятор.

По каким КБК уплачивать НДФЛ за работников в 2018 году?

КБК в отношении НДФЛ в 2018 году за работников применяются такие:

- 182 1 01 02010 01 1000 110 — уплата начисленного НДФЛ;

- 182 1 01 02010 01 2100 110 — уплата пени (подробнее читайте здесь);

- 182 1 01 02010 01 3000 110 — уплата штрафов.

Подробнее о санкциях за нарушение порядка уплаты подоходного налога читайте в статье «Какая ответственность предусмотрена за неуплату НДФЛ?».

Нововведения в КБК-2018 не коснулись НДФЛ. Поэтому КБК НДФЛ 2018 за сотрудников остались прежними.

КБК по НДФЛ на 2018 год: таблица

Какие коды бюджетной классификации по НДФЛ на 2018 год утверждены? На какие КБК вносить налог на доходы физических лиц с зарплаты, отпускных и прочих выплат? Приведем удобную таблицу с КБК по НДФЛ на 2018 год. Также в статье вы можете ознакомиться с образцом платежного поручения на уплату НДФЛ.

Когда перечислять НДФЛ в 2018 году

По общему правилу, заплатить в 2018 году НДФЛ нужно не позднее дня, следующего за днем выплаты работнику (физическому лицу) дохода. Так, допустим, зарплату за январь 2018 года работодатель выплатил 9 февраля 2018 года. Датой получения дохода будет 31 января 2018 года, датой удержания налога – 9 февраля 2018. Дата, не позднее которой нужно заплатить НДФЛ в бюджет, в нашем примере – 12 февраля 2018 года (поскольку 10 и 11 число – это суббота и воскресенье).

Пособия и отпускные

НДФЛ, удержанный из пособий по временной нетрудоспособности, пособий по уходу за больным ребенком, а также с отпускных, нужно перечислить не позднее последнего числа месяца, в котором был выплачен доход. Например, сотрудник уходит в отпуск с 6 по 23 марта 2018 года. Отпускные ему были выплачены 1 марта. В этом случае датой получения доходов и датой удержания НДФЛ является 1 марта, а последней датой, когда НДФЛ должен быть перечислен в бюджет – 30 марта 2018 года.

Удержанный НДФЛ в 2018 году, в общем случае, уплачивайте реквизитам той ИФНС, в которой организация состоит на учете (абз. 1 п. 7 ст. 226 НК РФ). ИП, в свою очередь, платят НДФЛ в инспекцию по месту своего жительства. Однако ИП, ведущие бизнес на ЕНВД или патентной системе налогообложения, перечисляют налог в инспекцию по месту учета в связи с ведением такой деятельности.

КБК в 2018 году: таблица

В 2018 году произошли некоторые изменения в части КБК. Однако КБК по НДФЛ за сотрудников в 2018 году не изменились и остались точно такими же. Не претерпели поправок и КБК по НДФЛ для индивидуальных предпринимателей. Приведем в таблице актуальные основные КБК на 2018 года по подоходному налогу.

Таблица с КБК на 2018 года по НДФЛ